Банковский депозит – способ сбережения денежных средств, которым активно пользовались еще несколько сотен лет назад. Сегодня же банковская деятельность широко шагнула вперед и сделала систему управления финансовыми средствами еще проще и доступнее.

Практически каждый гражданин России имеет лицевой счет в банке, на который ему зачисляется заработная плата или пенсия.

Управление этими средствами возможно в домашних условиях, через интернет-банкинг, что естественно, делает сотрудничество с банками еще более привлекательным.

Однако, риски при вкладе денежных средств у физических лиц все же имеются – вдруг банк обанкротится или его финансовое положение резко ухудшиться?

И для того чтобы граждане РФ не боялись подобных ситуаций, государством еще в 2003 году принята система страхования вкладов.

О ней, наверняка, слышали большинство клиентов банков. Но лишь немногие познают ее «изнутри» и то, лишь тогда, когда возникает этот самый страховой случай. Какова роль системы страхования вкладов? И что вообще она представляет собой?

Что это такое

Система страхования вкладов (далее ССВ) – это страхование денежных средств физического лица государством.

То есть, если возникает страховой случай, например, банкротство банка, то государство обязуется выплатить частичную или полную потерю вкладов физическому лицу.

Такими страховыми выплатами занимается специальное Агентство по страхованию вкладов. Сокращенно его называют АСВ. Возникновение данного агентства в 2004 году связанно с большой волной банкротства в 90-х годах прошлого века, в результате которого был принят закон №177-ФЗ.

Согласно этому закону Агентство по страхованию вкладов обязано выплачивать компенсацию физическим лицам в случае возникновения страхового случая.

Однако размер компенсации рассчитывается из суммы вклада лица в определенном банке. С момента начала деятельности АСВ, то есть с 2004 года, в России было зафиксировано 130 страховых случаев, в результате которых была выплачена компенсация более чем 400 физическим лицам, что в общей сумме составляет 72,7 млн. рублей.

Подобные системы страхования вкладов действуют более чем в ста странах и при этом работают весьма успешно.

Ведь именно благодаря им, возрастает доверие населения к банкам, а сами банковские учреждения приобретают уверенность и стабильность, что также влияет на экономическое положение в стране.

Как работает

Механизм работы системы страхования не имеет никаких сложностей. Физическое лицо выбирает банковское учреждение, вносит свой депозит и составляет договор на определенных условиях.

При этом вкладчик сам не ведет никаких разговоров в АСВ и не оформляет никаких специальных договоров. Дело все в том, что за безопасность вкладов ответственность несет само финансовое учреждение.

Именно оно заключает договор с АСВ, согласно которому под страховку попадают абсолютно все депозитные вклады.

При этом банк каждый квартал выплачивает страховую премию АСВ в размере 0,1% от суммы всех вкладов. То есть, получается, что, по сути, страховку оплачивают не физические лица, решившие открыть депозит, а сами банки.

Рассчитывать на страховую выплату может каждый вкладчик, открывший счет в банке, который сотрудничает с АСВ.

Страхованию подлежат все вклады в банке, даже те, которые находятся на дебетовых картах, за исключением:

- вкладов, хранящихся в учреждении в виде драгоценных металлов,

- тех средств, которые вкладчик, находясь в здравом уме, передал банку на управление на доверительных отношениях,

- вкладов на предъявителя,

- депозиты, хранящиеся на электронных счетах,

- средств, находящихся на счетах зарубежных филиалов банка.

При этом, как гласит ст.8 ФЗ №177-ФЗ, получить страховую компенсацию по вкладам можно только при условии полного аннулирования деятельности финансового учреждения, в котором у физического лица был открыт депозит, а также при моратории на удовлетворение требований иных кредиторов банка.

Такие страховые случаи возникают только при:

- ухудшение финансового положения банковского учреждения,

- банкротство банка,

- период экономического кризиса.

Кто осуществляет прием банков в систему страхования вкладов

В систему страхования вкладов банки вступают автоматически после получения положительного отзыва от Банка России.

Каждое финансовое учреждение должно сначала должно пройти государственную регистрацию, а после получить лицензию, разрешающей на законных основаниях производить банковские операции.

В тех лицензиях, которые выдаются Банком России, указывается:

- банковские операции, которые может производить конкретное финансовое учреждение,

- валюту, в которой банк может осуществлять операции.

После получения такой лицензии, финансовое учреждение автоматически становится на учет в ССВ на основании уведомления Банка России о вынесении положительного вердикта.

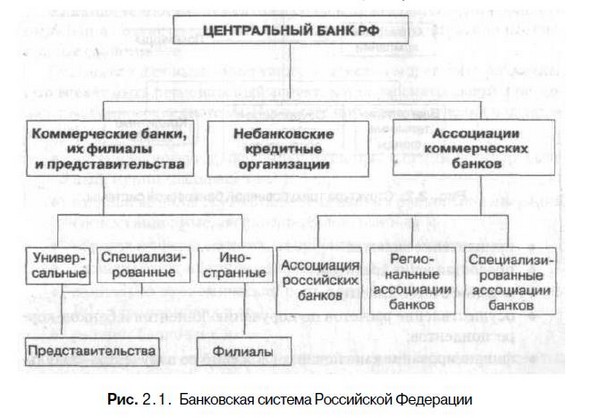

Схема: Банк России.

Постановка на учет производиться не позднее следующего рабочего дня с момента получения лицензии. При этом, как только производится постановка на учет в ССВ, происходит внесение конкретного учреждения в реестр АСВ.

А это означает, что буквально через сутки банк может принимать депозиты и при этом вкладчики могут быть полностью уверены в том, что при возникновении страхового случая, утерянные средства будут полностью компенсированы.

Исходя из этого, можно сделать вывод о том, что «главным» в системе страхования вкладов является Банк России. Именно от его решения и будет зависеть будущее конкретного финансового учреждения, а также степень доверия к нему клиентов.

Сумма возмещения

Выплатой страховых компенсаций вкладов занимается Агентство страховых вкладов. И согласно п.2 ст. 11 ФЗ № 177-ФЗ, эти выплаты покрывают убытки полностью, но только при условии того, что сумма вклада была менее 700 000 рублей. Иными словами, если вкладчик разместил ранее на счет в банке сумму свыше 700 000 рублей, он понесет убытки.

При этом если у вкладчика депозиты были открыты одновременно в нескольких финансовых учреждениях, то возмещение будет выплачено в полном объеме, согласно размеру каждого вклада.

То есть он получает компенсацию сразу от нескольких банков и может получить за каждый банковский счет до 700 000 рублей.

Однако если у вкладчика было открыто несколько счетов в одном банке, данная система выплаты уже не действует. Здесь определяется общая сумма всех вкладов.

И исходя из того, что в период кризиса количество страховых случаев значительно возросло, а вместе с ним и количество недовольных вкладчиков, 29 декабря 2014 года в закон были внесены поправки, согласно которым максимальный размер страховых выплат был удвоен и на сегодняшний момент он составляет 1 400 000 рублей.

При этом на страховую выплату также могут рассчитывать и частные предприниматели. Если вкладчик совершал депозиты в иностранной валюте, страховую компенсацию он сможет получить только в рублях и согласно курсу на момент наступления страхового случая.

Также следует отметить, что если сумма вклада значительно превышала максимальной суммы компенсации, разницу в выплате вкладчик может получить, но только в момент проведения реализации имущества обанкротившегося банка.

Подобные выплаты осуществляются согласно очереди и могут удовлетворить не всех претендующих вкладчиков.

Еще хотелось бы сказать о том, что если у физического лиц в одном и том же банке был открыт депозит и взят кредит, то выплата денежных средств будет производиться с учетом вычета задолженности.

Недостатки системы в России

Несмотря на то, что ССВ имеет явные преимущества, отрицательных сторон у нее также много. и одной из них является несовершенство суммы страховых взносов банков, находящиеся под «опекой» у АСВ.

При определении этого размера используется метод плоской шкалы – все участники системы платят одинаковые суммы в размере 0,1% от размеров вкладов.

Такая система, навряд ли, является справедливой, ведь она не учитывает главного — уровень рисков каждого отдельного банка, вступившего в ССВ.

Ведь нередко возникают такие ситуации, когда сумма вкладов в банке, попавших в обработку, сильно превосходят тех сумм, которые АСВ гарантирует выплатить в случае возникновения страхового случая.

До недавнего времени российская система страхования имела ограниченный круг объектов защиты. То есть, она гарантировала выплату компенсаций только физическим лицам, так как система только начинала свое развитие и не могла полностью охватывать все вклады, включая от частных предпринимателей.

Сегодня же данный «минус» постепенно устраняется. АСВ начало выплаты и частным предпринимателям. Однако данная система еще не совершенна и находится на стадии разработки.

И еще один недостаток системы страхования вкладов заключается в недостаточной информативности населения в данной сфере.

То есть, человек, открывший депозит в одном из банковских учреждений даже не знает на какую сумму может рассчитывать в случае наступления страховой выплаты.

Он не знает, куда ему обращаться и какие документы нужно предоставлять при этом. Кроме того, если говорить о самой системе страхования вкладов, то можно сказать и о том, что работа ее является не устойчивой и всегда находится под риском, так как ее существование напрямую зависит от банков и их выплат.

Проблемы и перспективы развития в России

Основная проблема, которая влияет на развитие ССВ, является низкий менталитет россиян – «Мы не настолько богаты, чтобы делать вклады». Необходимо уходить от подобных стереотипов и как можно быстрее. Ведь этого зависит общее экономическое положение в стране.

Да и к тому же, «нехватка клиентов» приводит к снижению общей суммы, поступающей в АСВ, что приводит к невозможности выплаты всех компенсаций в случае наступления крупного страхового случая.

То есть, получается, что работа АСВ находится под большим риском и данная система может в любой момент рухнуть.

Именно поэтому правительство постоянно вносят поправки в закон по страхованию вкладов, которые обеспечивают надежную защиту денежных средств физических лиц и саму работу банковской системы.

К тому же, если государство вдруг окажется в глубоком кризисе, который приведет к банкротству почти всех финансовых учреждений, то это может привести к катастрофе – экономическое состояние страны может находиться на грани.

Поэтому, несмотря на то, что список банков, входящих в систему страхования вкладов с каждым годом растет, ССВ требует серьезных поправок.